「契約は本当に必要なの?」

「費用はどのくらい?メリットは?」

顧問税理士は、税務処理だけでなく、節税対策や資金繰りの助言など、事業運営全体を支える専門家です。

一方で、顧問税理士の必要性や費用対効果が分からず、「自社にとって本当に必要なのか」「スポット相談だけでは足りないのか」と判断に迷う事業者も少なくありません。

本記事では、顧問税理士の役割や契約の仕組み、費用相場について、事業規模を問わず検討時に悩みやすいポイントを中心に分かりやすく解説します。

目次

顧問税理士とは?単発依頼との違いと役割

顧問契約とは?継続的なパートナー契約の定義

顧問契約とは、 税理士と継続的に契約を結び、税務処理だけでなく経営全体を伴走的にサポートしてもらう形態 です。

月次決算や試算表の確認を通じて、売上や利益、資金繰りの状況を常に把握できるため、「このままでは税金が増えすぎる」「融資を受けるには数字が弱い」といった課題を早期に発見できます。

顧問契約とスポット契約(単発依頼)の違い

スポット契約は、決算申告や年末調整など特定の業務のみを一時的に税理士へ依頼する契約です。

一方、 顧問契約は毎月の数字を共有し、経営判断に関わる助言まで行う伴走支援が前提 となります。

スポット契約では「すでに確定した利益」に対する申告対応が中心ですが、顧問契約では「決算前に役員報酬を見直す」「設備投資の時期を調整する」といった事前対策が可能になり、結果として手元資金を残しやすくなります。

| 比較項目 | 顧問契約 | スポット契約 |

|---|---|---|

| 契約期間 | 継続(毎月・年間) | 一時的 |

| 関与のタイミング | 期中から関与 | 決算後が中心 |

| 主な業務 | 月次確認、節税提案、経営相談 | 決算申告・書類作成 |

| 節税の余地 | 大きい(事前対策) | 限定的 |

| 向いている事業者 | 成長中・経営判断を重視 | 規模が小さい・最低限の申告 |

顧問税理士と税理士/公認会計士の違い

「顧問税理士」は資格名ではなく、顧問契約に基づいて継続的な税務相談や申告業務に対応する役割を指します。

税理士は税務申告や節税提案を専門とし、中小企業や個人事業主の実務支援に強みがあります。

一方、公認会計士は企業の決算内容が正しいかを第三者として確認する監査の専門家です。

日常的な経営相談や税負担の最適化を求める場合は、実務経験が豊富な税理士と顧問契約を結ぶ方が、事業運営に直結する支援を受けやすくなります。

| 区分 | 主な専門領域 | 主な役割 | 主な対象 |

|---|---|---|---|

| 顧問税理士 | 税理士+継続契約 | 経営の伴走支援 | 成長中の企業 |

| 税理士 | 税務申告・節税 | 納税者の立場で支援 | 中小企業・個人 |

| 公認会計士 | 会計監査 | 第三者としてチェック | 上場・大企業 |

業種やニーズに応じて、最適な税理士とマッチ

税理士紹介の詳細はこちら顧問税理士契約のメリット・デメリット

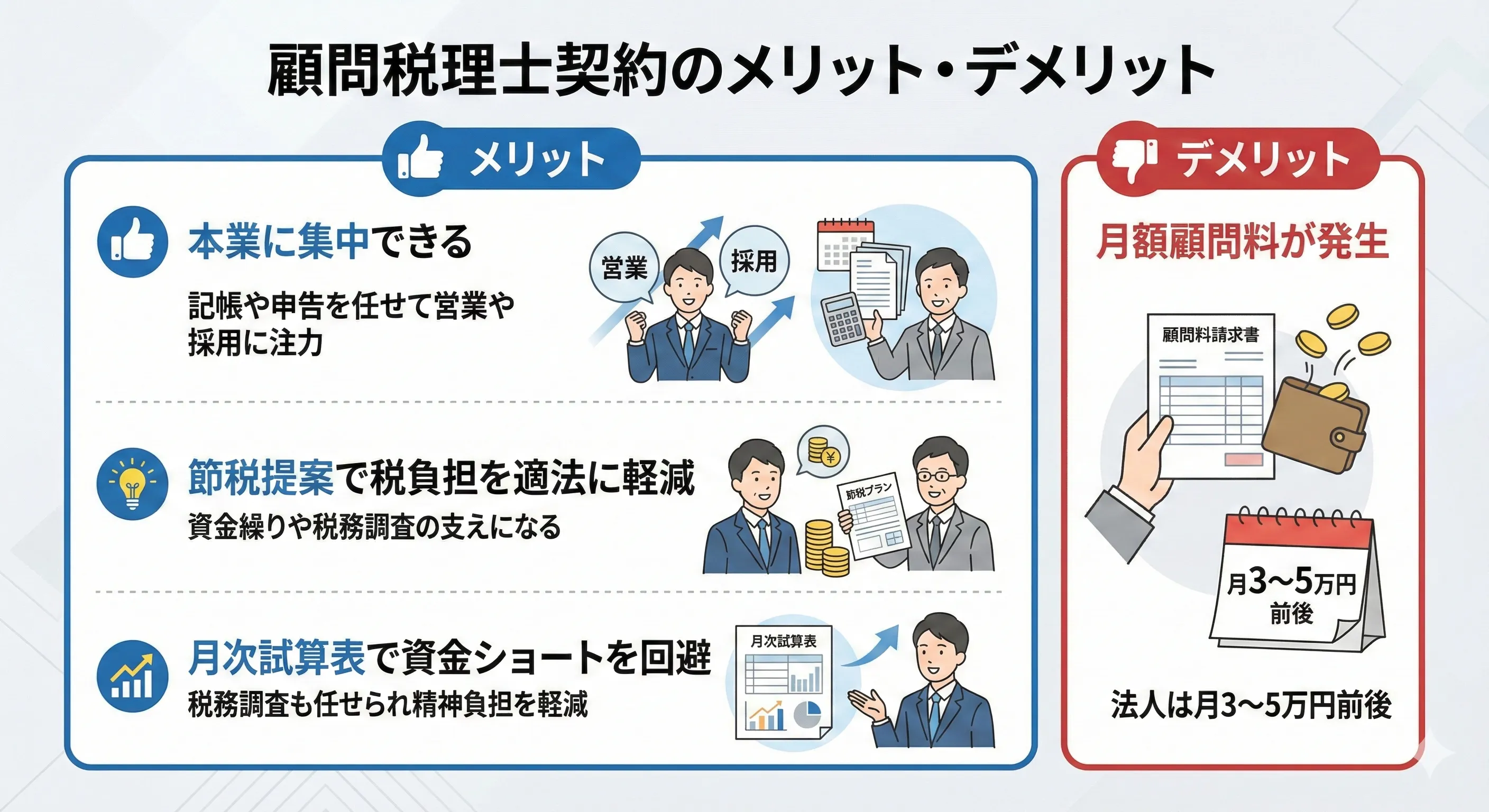

本業に専念でき、正確な節税対策を実現できる

経営者が経理や税務を自己判断で行うと、時間を取られるだけでなく、節税の判断を誤るリスクも高まります。

顧問税理士に記帳や申告を任せることで、営業や採用など本業に集中でき、生産性が向上 します。

さらに、税制を踏まえた具体的な節税提案を受けられる点も大きな利点です。

編集部

例えば、顧問税理士の節税提案により、設備投資の減価償却方法や役員報酬の設定を見直すことで、適法に税負担を抑え、手元資金を確保しやすくなります。

資金繰りや税務調査時の精神的・実務的な支えになる

顧問税理士は、月次試算表を通じて利益や資金残高を把握し、資金繰り悪化の兆候を早期に指摘 します。

これにより、銀行融資や支出調整を事前に検討でき、資金ショートの回避につながります。

また、税務調査が入った場合も、事前準備から当日の立ち会い、調査官との対応までを一任可能です。

専門家が対応窓口となることで、経営者は精神的負担を軽減し、法的リスクを回避しながら、本業に集中できる環境を維持できます。

月額顧問料という固定費が発生する点に注意

顧問契約のデメリットは、毎月一定額の顧問料が発生する点 です。

法人の場合は月額3万〜5万円前後が一般的で、創業期や売上規模が小さい段階では負担に感じるケースも少なくありません。

ただし、業務範囲は調整可能で、記帳を自社対応にすることで費用を抑える選択もできます。

経理担当者の人件費や税務ミスによる追徴課税と比較し、自社の成長段階に合った費用対効果を見極めることが重要です。

顧問税理士契約を結ぶべき最適なタイミング

- 売上1,000万円突破や法人成り(会社設立)の時

- 従業員雇用による給与計算・年末調整が煩雑になった時

- 融資検討や税務署からの調査通知が届いた時

売上1,000万円突破や法人成り(会社設立)の時

売上が1,000万円を超えると、原則として消費税の納税義務が発生し、申告計算が一気に複雑になります。

さらに、法人成りにより法人税や役員報酬、社会保険などの管理項目も大幅に増加します。

こうした 消費税や法人税に関する実務を自己判断で進めた場合、節税機会の取りこぼしや申告ミスにつながりかねません 。

顧問税理士が入ることで、役員報酬の適正設定や消費税対策を初年度から行え、無駄な税負担を抑えた健全な経営体制を構築できます。

従業員雇用による給与計算・年末調整が煩雑になった時

従業員を雇用すると、経営者の業務は一気に増えます。 毎月の給与計算に加え、源泉所得税の計算・納付、社会保険料の控除処理まで正確さが求められる ためです。

さらに年末調整では、扶養控除や保険料控除の確認など細かな判断が必要となり、処理を誤ると追徴課税や従業員からの抗議につながります。

顧問税理士が関与すれば、これらの煩雑な実務を整理・管理でき、経営者は採用や育成といった事業運営に直結する業務へ集中できるようになります。

融資検討や税務署からの調査通知が届いた時

銀行融資を受ける際は、決算書や事業計画の内容が審査結果を大きく左右します。

顧問税理士が関与していれば、金融機関に評価されやすい資料を整えられ、資金調達の成功率が高まります 。

また、税務署から税務調査の事前通知が届いた場合は、早急な契約が不可欠です。

税法に基づいた説明や交渉を任せることで、不当な指摘や過大な追徴課税を防ぎ、経営への影響を最小限に抑えられます。

業種やニーズに応じて、最適な税理士とマッチ

税理士紹介の詳細はこちら顧問税理士の業務範囲はどこまで?

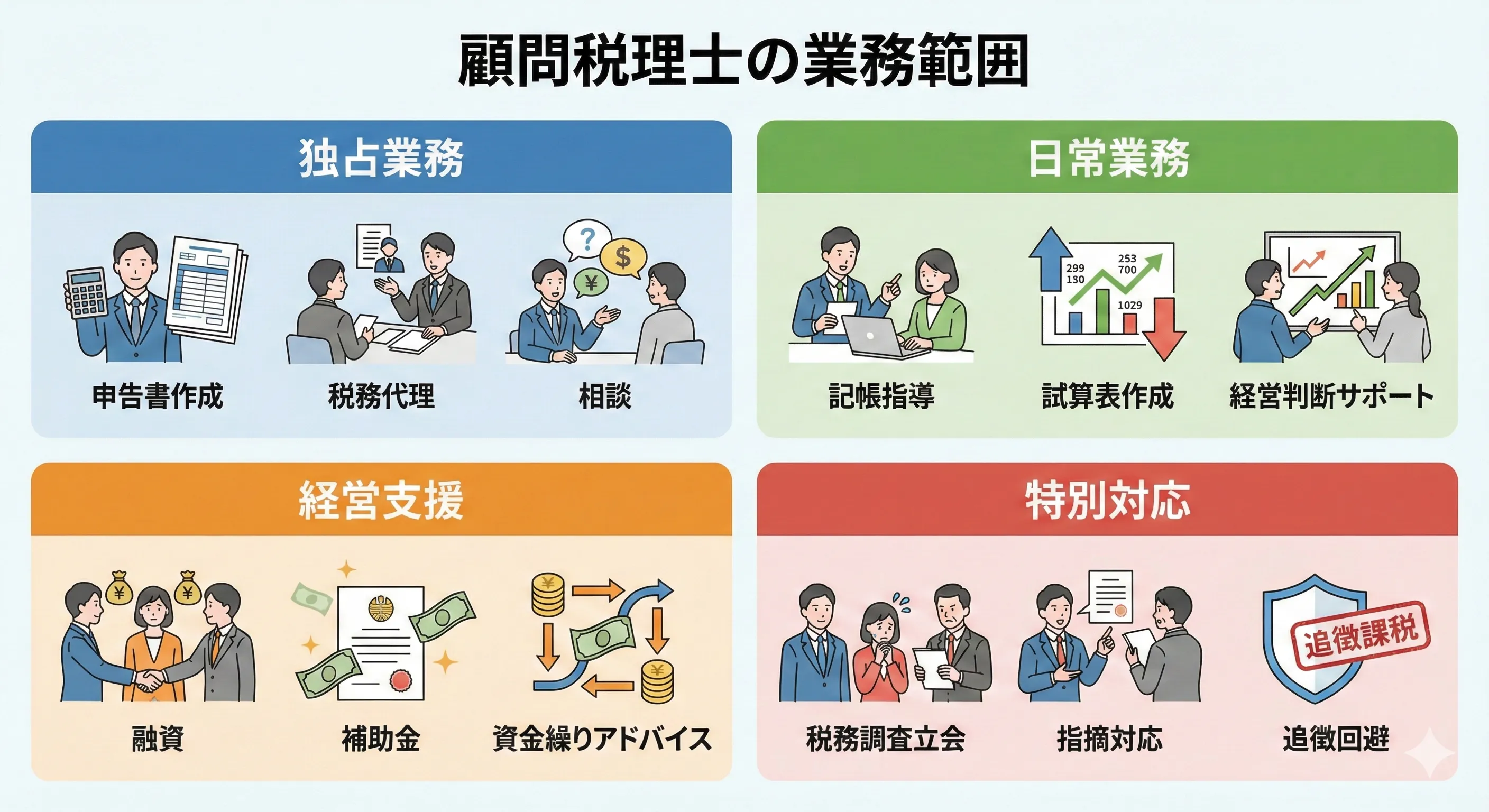

独占業務:税務代理・書類作成・税務相談

税理士には、税理士法で定められた独占業務があります。

具体的には、 確定申告書や法人税申告書の作成・提出、税務署への代理対応、個別具体的な税務相談 です。

例えば「この支出は経費になるか」「役員報酬はいくらまで認められるか」といった判断は、税理士でなければ行えません。

無資格対応は申告ミスや追徴課税の原因となるため、顧問税理士に任せることで、法令に沿った安全な税務処理が確保できます。

日常業務:記帳指導から試算表の作成まで

顧問税理士の業務は決算時だけではありません。 日常業務として、会計ソフトへの入力方法の指導や記帳内容のチェックを行い、毎月の試算表を整えます 。

作成された試算表を経営者が確認することで、売上や利益、資金残高の推移が把握でき、「思ったより利益が出ていない」「経費が増えすぎている」といった変化に早く気づくことが可能です。

数字を定期的に確認する体制は、経営判断のスピードと精度を高める基盤となります。

経営支援:融資や補助金など資金調達のアドバイス

顧問税理士は、税務だけでなく資金調達面でも経営を支えます。

銀行融資では、決算書の内容だけでなく事業計画書の完成度も重視されるため、 税理士の助言が入ることで金融機関からの評価が高まりやすくなります 。

さらに、補助金や助成金については、対象要件の整理から申請スケジュールの管理、申請書作成まで一貫した支援を受けることが可能です。

結果として、借入条件の改善や返済不要資金の活用といった選択肢が広がります。

特別対応:税務調査の立ち会いと交渉代行

税務調査は、事前通知から当日の対応まで専門的な判断が求められます。

顧問税理士が立ち会うことで、帳簿や契約書の説明、指摘事項への反論を法的根拠に基づいて行えます 。

例えば、外注費や交際費の扱いなど、判断が分かれやすい論点でも合理的な説明が可能です。

経営者が直接対応する負担を軽減できるだけでなく、不当な指摘による過大な追徴課税を防ぐ点でも、顧問税理士の存在は大きな意味を持ちます。

資格なしの記帳代行は税理士法違反!?事例・相場・メリットまで徹底解説

記帳代行でできること・できないことの線引きや、税理士法に抵触しないためのポイント、さらに費用相場やメリット・注意点まで、実務に即してわかりやすく解説

詳しくはこちら顧問税理士の費用・料金相場表

個人事業主・法人別の月額顧問料の目安

顧問料は主に「年間売上高」と「訪問頻度」によって決まります。

個人事業主で売上1,000万円未満の場合、月額1万円〜3万円が一般的な水準です。

一方、 法人では会計処理や税務判断が複雑になるため、同規模でも月額3万円〜5万円程度へ上がる傾向 があります。

さらに売上が1億円を超えると、税務リスク管理や相談対応の比重が増し、月額5万円以上となるケースも珍しくありません。

決算料・スポット費用を含めた年間総コストの目安

顧問税理士の費用は、月額顧問料だけで判断すると見誤りやすく、年間総額で考える必要があります。

決算申告料は月額顧問料の4〜6か月分が相場で、月額3万円の場合、年間コストはおおよそ50万円前後(月額×12+決算料) となります。

加えて、税務調査立ち会い(1日5万円前後)や消費税申告(3万円〜)など、必要に応じたスポット費用が発生します。

記帳代行などオプション業務による加算報酬の目安

顧問契約の基本料金には、すべての実務が含まれるわけではありません。

代表的なのが記帳代行で、仕訳数に応じて月額5,000円〜3万円程度が加算される ケースが多く見られます。

さらに、給与計算や年末調整、法定調書作成などもオプション扱いとなるのが一般的です。

これらの追加業務は別途費用が発生するものの、外注することで経理負担を大幅に軽減でき、正確性も向上。経営者は本業に集中できるという大きなメリットがあります。

税理士依頼の費用・顧問料の相場を解説!料金の内訳とコスパ良く依頼する方法とは?

税理士を探している方や、より良い税理士を探している経営者に向けて、まず知っておきたい税理士の料金相場について解説

詳しくはこちら顧問税理士の失敗しない選び方・探し方

顧問税理士の選定時にチェックすべき5つのポイント

顧問税理士選びで失敗が起きやすい原因は、料金や知名度だけで判断してしまう点 にあります。

税理士は長期的に経営数字を共有する存在であり、業界理解や対応姿勢が不足すると、節税機会の見逃しや判断遅れにつながります。

例えば、同じ売上規模でも業種によって適用できる特例や注意点は異なります。

そこで重要になるのが、業界経験、レスポンス速度、料金の明瞭さ、提案力、人柄の5点です。

| 項目 | 業界・業種の経験 | レスポンス速度 | 料金体系の明瞭さ | サービス・提案力 | 相性と人柄 |

|---|---|---|---|---|---|

| 確認すべき内容 | 自社と同業種の顧問実績数や、特有の税制優遇(例:不動産の特例等)を把握しているか。 | メールやチャットの返信は「原則24時間以内(1営業日以内)」か。連絡手段はLINEやChatworkなどに対応しているか。 | 提示された月額顧問料に含まれる業務範囲(記帳代行・年末調整・税務調査対応の有無)が明確か。 | 試算表などの資料を毎月作成し、節税や資金繰りの「未来の提案」をしてくれるか。 | 専門用語を使わず説明してくれるか。高圧的ではなく、話しやすいパートナーか。 |

| 重視すべき理由 | 業界知識がないと、使えるはずの節税策や補助金を見逃し、金銭的な損失につながるため。 | 返信が遅いと経営判断の遅れを招く。緊急時の対応力は信頼関係の基礎となるため。 | 後から「それはオプションです」と追加請求されるトラブルを防ぐため。 | 単なる事務代行ではなく、経営改善につながらなければ顧問料が無駄になるため。 | 長期的な付き合いになるため、相談しづらい相手だと経営課題を共有できなくなるため。 |

クラウド会計(freee, マネフォ)への対応力で見極める

顧問税理士の実務力を見極めるうえで、クラウド会計への対応力は重要な判断材料です。

freeeやマネーフォワードに精通した税理士であれば、銀行口座やクレジットカード連携により、記帳作業を大幅に削減できます 。

一方、従来型ソフトしか扱えない事務所では、データ共有に手間がかかり、月次決算も遅れがちです。

税理士を選ぶ際は、画面共有や操作説明が可能か、導入支援の実績があるかを確認し、IT対応力を事前に把握することも、契約後の失敗を防ぐポイントとなります。

顧問税理士の効率的な探し方【一覧表】

顧問税理士の探し方は複数ありますが、 効率と精度を重視するなら手段の特性理解が欠かせません 。

紹介サービスを使えば、業種や予算、クラウド会計対応などの条件で候補を絞れます。

一方、知人紹介は安心感がある反面、相性が合わなくても断りづらい点に注意が必要です。

探し方ごとのメリット・制約を把握したうえで、自社フェーズに合う方法を選ぶことが重要です。

| 探し方 | 税理士紹介サービス (エージェント) |

Web検索・HP (Google検索など) |

知人の紹介 (経営者仲間・銀行) |

税理士会・商工会議所 (無料相談会など) |

|---|---|---|---|---|

| 特徴 | 【効率重視】希望条件(業種・予算・ソフト)を伝えるだけで、最適な税理士を複数紹介してもらえる。交渉代行もあり。 | 【指名重視】近隣の事務所や特定の得意分野(医療・ITなど)を持つ税理士をピンポイントで探せる。 | 【安心重視】信頼できる人からの紹介なので、税理士の能力や人柄について「保証」がある状態から始められる。 | 【地域重視】地元の税理士と接点を持てる。無料相談会などで対面してから検討できる。 |

| 注意点 | 紹介会社によっては登録税理士の質にばらつきがある場合も。 | 自力で比較検討する必要があり、手間と時間がかかる。料金が不明瞭な場合も。 | 相性が悪くても断りづらく、報酬の交渉もしにくい。しがらみが発生する。 | マッチング機能はないため、自発的に交渉する必要がある。IT対応が遅れている場合も。 |

| おすすめのユーザー | 初めて探す方、相見積もりを取りたい方、条件が明確な方。 | 近場の事務所を探したい方、ニッチな業種の方。 | つてがある方、人柄重視で失敗したくない方。 | 地元密着でビジネスをする方、まずは無料で相談したい方。 |

税理士探しはもう迷わない。まずは無料相談!

顧問税理士はいらない?自分でやる場合のリスク

顧問税理士はいらないと言われる理由

- クラウド会計で小規模事業者も自力申告が可能

- 顧問料は年間数十万円で、創業期には負担が大きい

- 決算や相談だけのスポット契約で済む場合もある

- 提案力や業界理解が不足すると、顧問料の価値を感じにくい

近年、顧問税理士との契約を不要と考える経営者が増えています 。

クラウド会計ソフトの普及で日々の記帳や仕訳が自動化され、売上規模の小さい個人事業主でも自力で確定申告が可能になったためです。

また、月数万円の顧問料が創業期の資金繰りを圧迫すること、必要な時だけのスポット契約で対応できること、さらに税理士の提案力不足や業界知識の乏しさで顧問料の価値を感じにくいことも理由に挙げられます。

freeeとマネーフォワードの違いを徹底比較!どっちがおすすめ?選び方を解説

freeeとマネーフォワードの個人事業主と法人企業のプランを、それぞれの機能や料金などの項目ごとに徹底比較

詳しくはこちら顧問税理士契約の目安は年間売上高が1,000万円以上

年間売上高が1,000万円を超えると「消費税の課税事業者」となり、経理処理の難易度が大幅に上昇 します。

単に売上と経費を集計するだけでなく、取引ごとに適切な税区分を判断し、正確な納税額を算出する義務が生じるためです。

計算ミスは過少申告による追徴課税に直結し、税務署からの監視も強化されます。

このラインを「自力で対応できる限界」とし、顧問税理士契約を検討する目安として意識することが経営リスク回避の第一歩です。

個人事業主・フリーランスに顧問税理士は必要か

売上が500万円未満で取引が単純な場合、高機能な会計ソフトを使えば自力での確定申告は可能 です。

しかし、売上が1,000万円に近づき、インボイス対応や青色申告特別控除(最大65万円)を満たす複式簿記が必要になると、自力対応は困難になります。

経理に月数時間を奪われるより、月額1〜3万円程度でプロに任せ、本業の営業や制作に集中した方が、最終的に手元に残る利益は大きくなります。

プロに任せないことで発生する3つの見えない損失

顧問料を節約して自力で経理処理を行っても、実は「見えないコスト」が高くつく ことがあります。代表的なリスクは以下の3点です。

- 慣れない経理作業に時間を奪われ、本業の収益機会を逃すこと

- 適用可能な税制優遇や経費計上を見落とし、不要な税金を払い続けること

- 誤った申告による税務調査で重加算税などのペナルティを課されるリスク

これらはいずれも顧問料以上の損失となる可能性があり、経営の安定を脅かす要因となります。

まとめ:最適なパートナー選びが会社の成長を加速させる

顧問税理士は、単なる申告代行ではなく、経営全体を見据えた伴走型のパートナーです。

月次試算表や節税提案を通じ、資金繰りや融資、税務リスクを事前に把握できるため、経営判断の精度が高まります。

自力対応で見落としがちな税制優遇や経理ミスも防げ、時間と資金を有効活用可能です。

売上規模や業務負荷に応じて、信頼できる税理士との顧問契約は、事業成長を加速させる重要な投資と言えます。

業種やニーズに応じて、最適な税理士とマッチ

税理士紹介の詳細はこちら

この記事を書いたライター

Wiz Cloud編集部

WizCloud編集部メンバーが執筆・更新しています。 Web関連、デジタル関連の最新情報から、店舗やオフィスの問題解決に使えるノウハウまでわかりやすくご紹介します!

人気記事ランキング

関連記事

スポンサーリンク