「個人事業主と法人で費用はどう違う?」

「業種や開業スタイルで金額は変わる?」

起業資金は事業を始めるための最低限の資金で、自己資金や融資、補助金を組み合わせて準備する必要があります。

しかし、平均値や他人の事例だけを参考にすると、自分の事業規模や開業スタイルに合わず、必要資金が不足するリスクがあります。

本記事では、起業資金の目安や最低ライン、業種別の実態、スモールスタートの方法まで具体的に解説します。

目次

▼この記事で紹介している商品

起業・開業資金の目安・平均はいくら?

起業・開業資金は「平均975万円」だが実態は「中央値600万円」

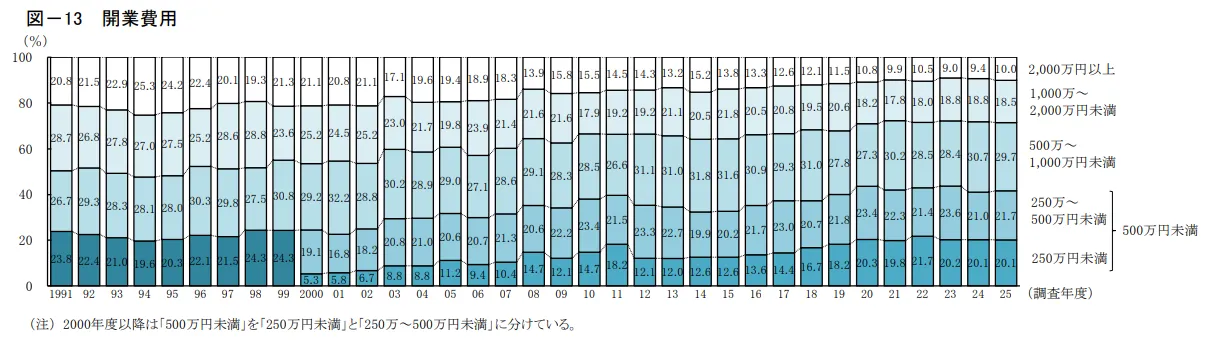

日本政策金融公庫の2025年度新規開業実態調査によると、起業・開業費用は長らく減少傾向です。

2025年度の平均値は975万円ですが、一部の高額事例が平均を押し上げているため、より実態に近い中央値の600万円を目安にしましょう。

実際、 開業費が500万円未満の層は全体の41.8%を占めており、小資本でのスモールスタートが主流になりつつある ことがデータからも分かります。

起業・開業の最低資金は個人事業主なら0円、法人は約25万円から

個人事業主は開業届提出のみで事業をスタートできるため費用はかからず、在宅でのWebライターやコンサルなどは初期コスト0円で始められます。

一方、 株式会社設立では登録免許税や定款認証料などで最低約20〜25万円が必要 です。

さらに資本金を用意する場合もあるため、法人形態では個人より初期負担が増えます。

事業規模やスタート形態に応じて、個人事業主か法人かを選ぶことが資金計画の第一歩です。

業種別の起業・開業資金目安一覧(飲食・小売・IT他)

業種によって設備投資や初期費用が大きく異なります。

飲食業は店舗内装や厨房設備が必要なため1,000万円超のケースも多い一方、ITやコンサルはPCやソフト購入のみで低資金開業が可能 です。

以下は日本政策金融公庫(2024年度)の開業資金平均例です。自分の業種の相場を理解することで、資金計画や融資申請の目安が明確になります。

| 業種 | 開業資金の平均目安 | 主な費用の内訳例 |

|---|---|---|

| 医療・福祉 | 約1,611万円 | 医療機器、施設改装費 |

| 飲食・宿泊業 | 約1,234万円 | 厨房設備、テナント契約費 |

| 小売業 | 約973万円 | 商品仕入れ、内装工事費 |

| サービス業 | 約947万円 | 広告宣伝費、Web制作費 |

| 建設業 | 約709万円 | 車両運搬具、工具購入費 |

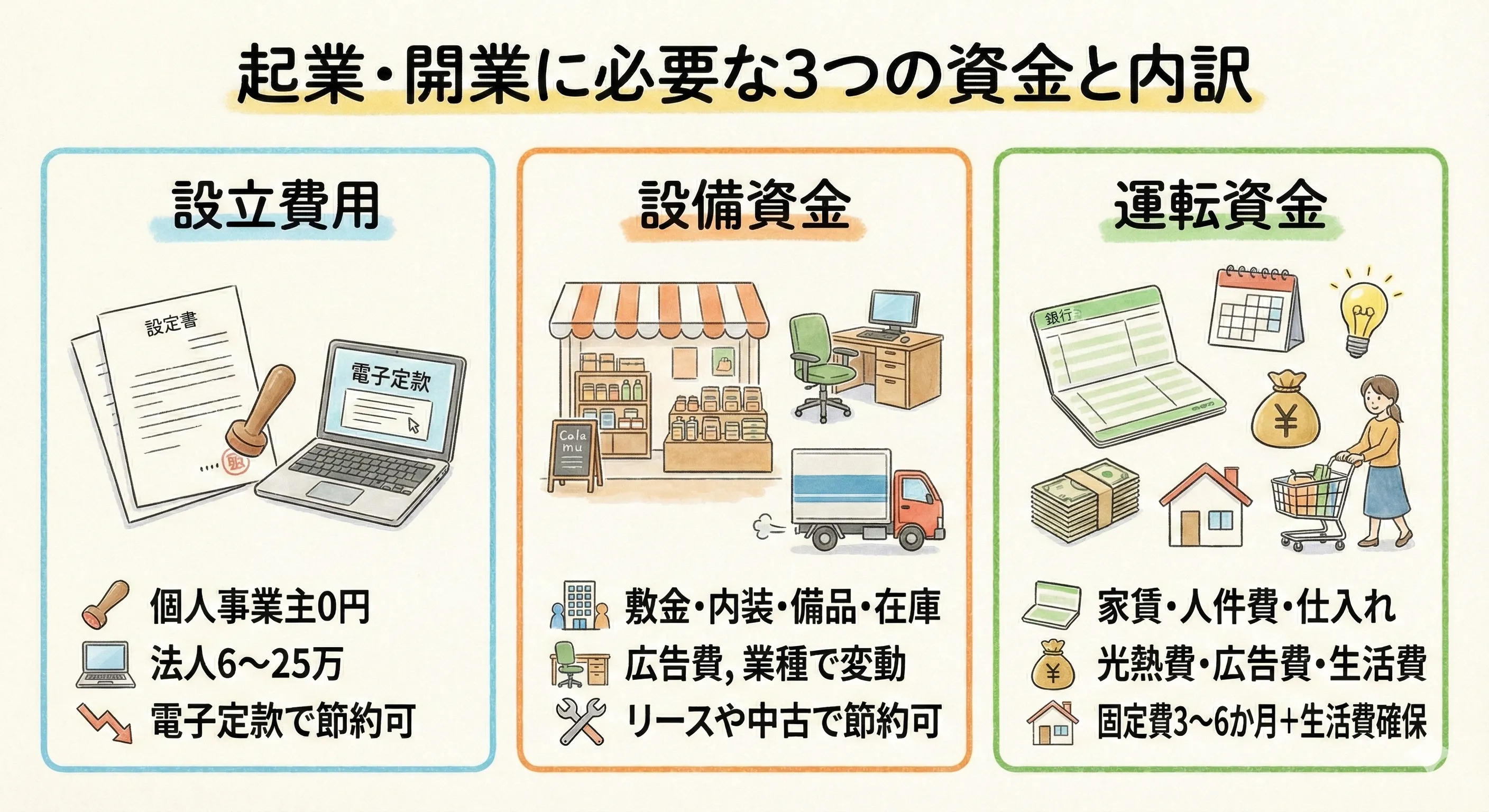

起業・開業に必要な3つの資金と内訳

1. 設立費用(法定費用・登記費用)

- 個人事業主:0円

- 株式会社:約21〜25万円(登録免許税15万円+定款認証約5万円)

- 合同会社:約6〜10万円(登録免許税6万円+その他)

- 電子定款で印紙代4万円節約可能

法人として起業する場合、会社設立にかかる法定費用が必要 です。

個人事業主は開業届のみで費用0円ですが、法人化する場合は登録免許税や定款認証手数料が発生します。

株式会社で約20〜25万円、合同会社で約6〜10万円が相場です。なお、電子定款を利用すれば収入印紙代4万円を節約でき、初期費用の圧縮に役立ちます。

2. 設備資金(店舗・IT機器・初期在庫)

- 物件取得費:敷金・礼金・仲介手数料・前家賃

- 内装・外装工事費:店舗デザイン・施工費

- 機械・備品費:PC・デスク・厨房機器・車両

- 広告宣伝費:Webサイト制作・チラシ作成

- 初期仕入れ費:開業時の在庫・材料

起業家が事業を開始するために必要な費用が、設備資金 です。

具体的には、店舗や事務所の敷金・礼金、内装工事費、PCや机・椅子などの備品購入費が含まれます。

業種によって必要額は大きく異なり、飲食店では厨房設備や内装で数百万円かかる一方、IT業ならPC1台で開業可能です。

中古品やリースの活用などによって初期投資を抑えることで、資金ショートのリスクを低減できます。

3. 運転資金(家賃・人件費・広告費・生活費)

- 地代家賃:店舗・事務所賃料・共益費

- 人件費:従業員給与・社会保険料・外注費

- 売上原価:商品仕入れ・材料費

- 水道光熱費・通信費:電気・ガス・水道・ネット回線

- 販促費:Web広告費・チラシ配布費

起業家が事業を軌道に乗せるまでに必要な毎月の費用が、運転資金 です。

家賃、人件費、水道光熱費、仕入れ費などが含まれ、売上より支出が先行することが多いため手元資金の確保が不可欠です。

固定費の3〜6か月分をあらかじめ準備することで、黒字倒産を防ぎつつ、販促や改善投資にも柔軟に対応できます。

生活費も運転資金に含めないと資金ショートする

起業家自身の生活費も確保しておかなければ、資金ショートのリスクが高まります。

事業が黒字化するまでには時間がかかり、初期は給与を十分に捻出できない場合があるためです。

「なんとかなる」と考えると貯金が底をつき、生活苦から廃業に追い込まれる可能性があります。

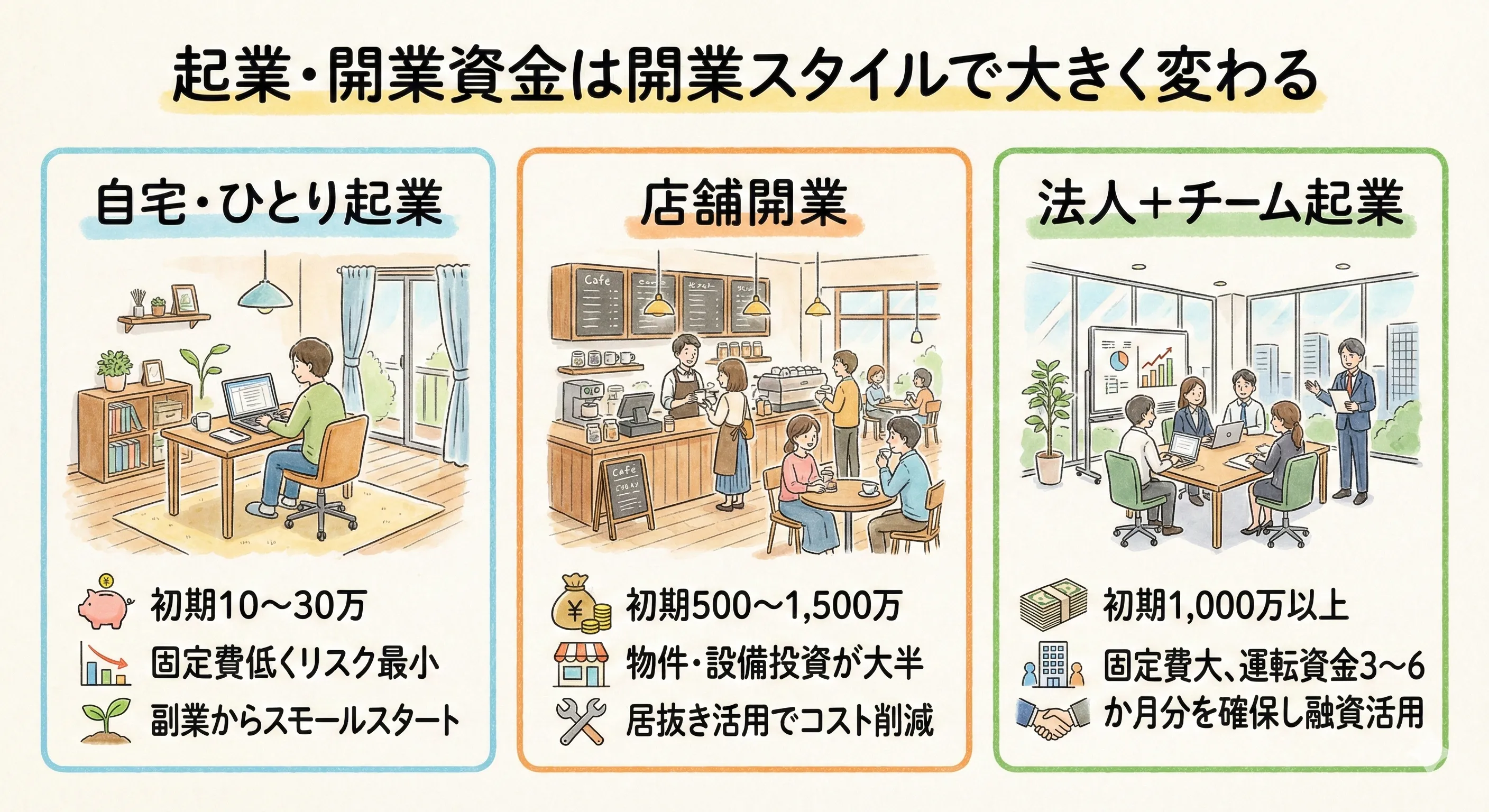

起業・開業資金は開業スタイルで大きく変わる

自宅で1人開業なら100万円以下も現実的

自宅をオフィスにして起業する「ひとり起業」やフリーランスの場合、 高額な家賃や内装工事費が不要なため、必要資金を大幅に抑えられます 。

例えば、Webライターやコンサルタント業であれば、高性能なパソコンや通信環境、名刺やソフト代だけで済み、初期費用10万〜30万円でスタートすることも可能です。

固定費が低い分、売上が立たない時期のリスクも最小限に留められるため、まずは副業からスモールスタートし、資金と実績を作ってから拡大を目指すのが堅実な戦略です。

店舗開業は500万〜1,500万円が一般的

店舗型ビジネスを開業する場合、 物件取得費と設備投資が資金の大半を占め、500万円〜1,500万円程度のまとまった資金が必要 です。

例えば、家賃15万円のテナントを借りる場合、保証金や仲介手数料だけで約150万円かかり、さらに厨房機器や内装工事に数百万円単位の投資が発生します。

初期投資の回収には時間がかかるため、居抜き物件を活用して工事費を抑えるなど、損益分岐点を下げる工夫が事業継続の鍵となります。

法人設立+チーム始動は1,000万円以上を想定

法人を設立し、従業員を雇ってオフィスで事業を始める場合、1,000万円以上の資金確保が推奨されます 。

設立登記に約25万円かかるほか、複数人分のPCやデスクなどの什器購入費、さらに毎月の人件費や社会保険料が固定費として重くのしかかるためです。

売上が安定するまでの運転資金として、最低でも月商の3〜6か月分を手元に残す必要があります。

そのため、自己資金だけでなく、日本政策金融公庫などの創業融資を組み合わせ、キャッシュを厚く保つことが不可欠です。

自己資金なし起業・開業は可能だが失敗リスクは高い

フルローン・0円起業は資金繰り破綻しやすい

自己資金ゼロで全額融資に頼る「フルローン起業」は非常に危険です。

事業が軌道に乗る前から毎月の返済と利息負担が重くのしかかり、手元の現金が急速に枯渇するため です。

例えば、売掛金の入金が遅れただけで利益は出ているのに支払いができず倒産する「黒字倒産」に陥るリスクが高まります。

金融機関も自己資金を「事業への本気度」と見なすため、一定の自己資金を準備することが信用獲得の要です。

インフラ手配で会社設立費用が実質0円に

【0円創業くん】

会社設立にかかる費用(法定費用や手数料など通常20〜30万円)を、実質0円まで削減できる創業支援サービス。電話回線、会計ソフトなど起業時に不可欠なインフラ・ツール類(160種類以上)をWiz経由で導入することで、その特典として設立費用が減額・無料化されます。

詳しくはこちらスモールスタートで初期費用を極限まで下げる方法

起業資金が不足している場合は、 店舗や在庫を持たない「スモールスタート」が有効 です。

例えば、Webライターやコンサルタント業なら、パソコンとネット環境だけで始められ、初期費用は数万円〜10万円程度に抑えられます。

自宅をオフィスにして一人で小さく始めることで、家賃などの固定費リスクを回避できます。

バーチャルオフィス・中古備品・無料ツールの活用

起業時のコスト削減には、オフィスや備品の契約を見直すことが有効です。

賃貸契約の代わりに月額数千円の「バーチャルオフィス」を活用すれば、敷金・礼金を数十万円単位で節約可能です。

また、デスクやPCは新品ではなく中古品やリースを使用し、会計ソフトや集客ツールも無料プランから導入することで、初期投資を最小限に抑え、資金ショートのリスクを減らせます。

会社員のまま副業で資金と実績を作るのが安全策

会社員のまま副業として事業を始めるのが、安全かつ堅実な起業方法です。

給与という安定収入で生活費を確保しながら、週末や夜間にビジネスの実績と自己資金を積み上げられるため です。

この期間に顧客リストやスキルを蓄積できれば、独立後の融資審査でも「計画性がある」と高評価され、起業後の生存率が格段に高まります。

固定給を受け取りながら起業準備ができる

【サクッと独立】

3か月〜2年間の研修期間中に給与が支給されるため、経済的な不安なく準備に集中可能。Wizが持つ「300種類以上の商材」や「販売網」「経営ノウハウ」を活用でき、営業会社としての独立や新規事業の立ち上げなど、成功確率の高いビジネスモデルでの独立が目指せます。

詳しくはこちら起業・開業資金の調達方法・集め方6選

| 調達方法 | 日本政策金融公庫 | 自治体の制度融資 | 補助金・助成金 | クラウドファンディング・VC・エンジェル投資 | 親族・知人からの借入 | 自己資金 |

|---|---|---|---|---|---|---|

| 金利・コスト | 低い | 低い | なし | 手数料・株式 | 要相談 | なし |

| 返済義務 | あり | あり | なし | なし※購入型 | あり | なし |

| 審査・調達 難易度 |

普通 | やや高い | 高い | 変動あり | 低い | なし |

| 入金スピード | 早い(約1か月) | 遅い(2〜3か月) | 遅い(後払い) | プロジェクト次第 | 即時 | 即時 |

| 特徴 | 政府系で創業融資に積極的。無担保・無保証枠あり。 | 信用保証協会の保証付き。自治体の利子補給で低金利。 | 返済不要だが原則後払い。申請・審査の手間がかかる。 | 出資型は経営権の一部を譲渡。購入型は返済不要でテストマーケ可。 | 審査は不要だがトラブルや贈与税リスクあり。 | 最も安全で、融資審査時の信用根拠になる。 |

日本政策金融公庫(創業向け・低金利・無担保が基本)

創業時に最も利用されるのが、日本政策金融公庫の「新規開業資金」です。

無担保・無保証人で借入可能な場合が多く、実績のない創業者にも融資機会が開かれています 。

融資審査では「創業計画書」の現実性が重視され、売上予測や経費見積もりの根拠を明確に示すことが重要です。

管轄支店に相談して、条件や必要書類を事前に確認するとスムーズに手続きを進められます。

自治体の制度融資(信用保証付き・金利補助あり)

都道府県や市区町村、金融機関、信用保証協会が連携して提供する制度融資は、 信用力が低い創業者でも借りやすいのが特徴 です。

自治体が利子の一部を補助する場合もあり、低金利で長期借入が可能となります。

ただし、審査機関が複数あるため、着金までに2〜3か月かかることもあります。

資金繰りスケジュールを逆算して、余裕を持って申請することが成功のポイントです。

補助金・助成金(返済不要・申請難易度は高め)

国や自治体から支給される補助金・助成金は、 採択されれば返済不要で、健全な資金繰りに大きく貢献 します。

しかし、原則として後払いであるため、経費を先に自己資金で立て替える必要があります。

申請要件や書類準備も厳格で手間がかかるため、主な資金源ではなく補助的な手段として活用するのが現実的です。

クラウドファンディング・VC・エンジェル投資家

クラウドファンディングは、 インターネットを通じて支援を募り、テストマーケティングも兼ねられる資金調達手段 です。購入型なら返済不要で、BtoC事業に向いています。

一方、VCやエンジェル投資家からの出資は、成長スピードが求められるベンチャー向けで、株式の一部譲渡により経営権が制約されるリスクがあります。

事業モデルと成長戦略に応じて適切に選ぶことが重要です。

親族・知人からの借入(人間関係リスクあり)

親族や知人からの借入は 審査が不要で、返済条件も柔軟に設定できます 。

しかし、口約束だけではトラブルの原因となり、関係悪化を招く可能性があります。

必ず「金銭消費貸借契約書」を作成し、返済期限や利息を明文化しましょう。

また、金融機関の融資審査では、親族からの借入金は自己資金として認められないことが多く、融資審査の補助にはなりにくい点に注意が必要です。

自己資金(貯金・退職金・資産売却)

自己資金は、 貯金・退職金・株式や不動産売却益など、最も安全で確実な資金源 です。

返済義務がないため経営を圧迫せず、精神的余裕も生まれます。

融資審査では、自己資金の額が事業への本気度や計画性の指標として重視されます。

通帳で蓄積の経緯が確認できる資金を、創業資金総額の3割程度は確保しておくのが理想的です。

資金調達の9割は「融資」と「自己資金」

日本政策金融公庫の2025年度新規開業実態調査によると、開業時の平均資金調達額は1,219万円です。

その内訳は、 「金融機関等からの借入」が平均827万円(67.9%)、「自己資金」が平均279万円(22.9%)で、両者だけで全体の約9割 を占めます。

親族や知人からの借入は少数派で、堅実な資金計画には「自己資金の蓄積」と「公庫などの融資」の組み合わせが最適といえます。

出典:2025年度新規開業実態調査(PDF)│日本政策金融公庫

完全成果報酬だから安心。リスクをゼロに

【融資代行】

企業の資金調達や補助金活用を専門家がトータルサポートするサービス。 最大の特徴は「完全成果報酬型」である点です。着手金や月額費用は0円で、融資が実行された場合のみ手数料(受取額の3〜5%)が発生するため、資金繰りが厳しい企業でもリスクなく依頼できます。

詳しくはこちら起業・開業資金の融資審査に通るための重要ポイント

自己資金比率は「総額の1/3〜1/10」が目安

金融機関は創業資金総額に対する自己資金の割合を重視します 。理想は総額の1/3程度ですが、制度上は1/10でも申請可能です。

自己資金の多さは事業への本気度や計画性の証明となり、審査通過率を左右します。

例えば1,000万円の資金が必要な場合、最低100万円、できれば300万円を通帳で提示できると有利です。

なお、直前に借りて入金する「見せ金」は信用を失うため避けましょう。

数字で説明できる創業計画書が必須

融資審査では、担当者が「貸したお金が返済されるか」を最重要視します。

そのため、 抽象的な表現ではなく、客単価×来客数×営業日で月商を算出するなど、具体的な数字で売上予測を示す 必要があります。

さらに、近隣店舗の調査や設備見積書など客観的資料を添付することで、計画の信憑性が高まり、融資実行の可能性が格段に上がります。

個人の信用情報が審査結果を左右する

創業期は事業実績がないため、融資審査の可否を左右するのは経営者個人の信用力です。

クレジットカードや公共料金の支払い遅延、税金の未納があると「資金管理が不十分」と判断され、融資は難しくなります 。

申請前に信用情報機関(CICなど)で自身の履歴を確認し、ネガティブな情報があれば解消しておくことがリスク管理の基本です。

起業・開業後の現実は?お金の管理で失敗しないために

約7割が「黒字基調」、6割が「売上増加」

日本政策金融公庫の2025年度新規開業実態調査によると、起業後の経営状況は比較的堅調です。

現在の採算状況について67.0%が「黒字基調」と回答しており、赤字基調は3割程度 にとどまります。

売上の推移では60.1%が「増加傾向」にあり、月商の達成率も約6割が100%以上です。

しっかり準備と経験を積めば、高い確率で事業を軌道に乗せられることが分かります。

出典:2025年度新規開業実態調査(PDF)│日本政策金融公庫

ただし、どんぶり勘定はNG!資金繰り表を作成しよう

起業した会社が黒字であっても、手元の現金が枯渇すれば倒産します 。

「黒字倒産」の主な原因は、会社の売上入金よりも先に仕入れや経費の支払いが発生することです。

このリスクを防ぐために、経営者は入出金のタイミングと金額を可視化した資金繰り表を作成する必要があります。

月単位や週単位で現金残高を把握すれば、資金不足の兆候を事前に察知でき、融資や支払い調整などの対策を早期に打てます。

創業1年目から税金・社会保険料の支払いが始まる

創業1年目は赤字でも、税金や社会保険料の支払い義務は発生します 。

法人の場合、社長1人でも社会保険加入が必須で、会社負担分を含めると役員報酬の約30%が毎月のキャッシュアウトとなります。

また、赤字でも法人住民税の均等割(年間約7万円)は納付必須です。

これらの固定費を資金計画に組み込まないと、納税時期に資金ショートするリスクが高まるため、早期に資金繰り表へ反映させることが重要です。

専門家(税理士)に相談すべきタイミング

起業家は会社設立前に税理士へ相談するのが理想 です。

資本金1,000万円未満で設立すれば、消費税が最大2年間免税になるなど、登記前の判断が節税や資金計画に直結します。

また、融資後に相談すれば、資金管理体制の整備や会計ソフト導入支援を受けることも可能です。

決算直前の駆け込み相談は費用が割高になり、節税策も限定されるため、早期相談が経営効率とコスト削減につながります。

全国対応の無料マッチングサービス

【税理士紹介】

企業の業種や経営状況、予算に合わせて、最適な税理士を無料で紹介・マッチングしてくれるサービス。 「税理士をどう探せばいいかわからない」「今の税理士と合わない」「コストを抑えたい」といった悩みに対し、専任担当者がニーズをヒアリングした上で、全国の候補者からベストな専門家を提案します。

詳しくはこちら起業・開業時と現在で変化する経営の課題

起業時に最も苦労するのは「資金繰り・調達(56.9%)」ですが、事業が進むにつれてこの割合は低下します。

代わって最大の課題となるのは「顧客・販路の開拓(48.8%)」 です。また、「従業員の確保・育成」に関する悩みも開業時より増加する傾向があります。

フェーズごとに「カネ」から「ヒト・モノ(集客)」へと経営課題が変化することを意識して準備する必要があります。

出典:2025年度新規開業実態調査(PDF)│日本政策金融公庫

まとめ:起業・開業資金は最低ラインと余裕資金を分けて考える

起業資金は、最低ラインと余裕資金に分けて考えることが重要です。

個人事業主は0円から、法人は登記費用など最低20〜25万円が必要で、業種や事業規模に応じて設備資金や運転資金も計画します。

中央値やスモールスタートを参考に、自己資金・融資・補助金を組み合わせ、生活費を含む手元資金を確保することで、黒字倒産や資金ショートのリスクを抑え、安定した事業運営につなげられます。

この記事を書いたライター

Wiz Cloud編集部

WizCloud編集部メンバーが執筆・更新しています。 Web関連、デジタル関連の最新情報から、店舗やオフィスの問題解決に使えるノウハウまでわかりやすくご紹介します!