「うちのレジ、このままで大丈夫?」

2023年10月からスタートしたインボイス制度。制度は始まったものの、対応方法がよく分からず、戸惑っている方も多いのではないでしょうか。

特に取引先に企業が多い店舗や、領収書・レシートの発行が多い飲食店や小売店では、レジの見直しが必要になるケースもあります。

本記事では、インボイス制度に対応するために必要なレジやレシートの役割を解説し、インボイス登録の是非とともにおすすめの対応レジ7選をご紹介します。 POSレジの無料相談はこちら

目次

▼この記事で紹介している商品

2023年10月1日に始まったインボイス制度とは?

参考:インボイス制度が始まりました!│国税庁(PDF)

参考:インボイス制度が始まりました!│国税庁(PDF)

インボイス制度 (適格請求書等保存方式)の概要

インボイス制度は、2023年10月から始まった消費税に関する新しいルールです。

簡単に言うと、 買い手が消費税を正しく計算できるように、売り手が「インボイス(適格請求書)」という特別な請求書を発行する仕組み です。

「インボイス」がないと、買い手は消費税の控除を受けられません。

課税事業者への影響(年間売上高が1千万円以上)

課税事業者は、仕入先がインボイス発行事業者であることを確認し、正確な帳簿とインボイスを保存しなければ、消費税の控除が受けられません。

これにより、取引先の選定や請求書の確認・管理業務が煩雑になるほか、経理処理やシステム対応の見直しが求められます。

免税事業者への影響(年間売上高が1千万円以下)

免税事業者がインボイスを発行するには、まず「適格請求書発行事業者」として事前に登録が必要です。

登録すると消費税を納める義務が生じるため、税務手続きの手間が増える点に注意しましょう。

一方、登録しないと、取引先が消費税の控除を受けられなくなり、仕事の依頼が減るリスクも出てきます。

インボイス登録の申請は現在も受付中

インボイス登録の申請は、 制度開始後も引き続き受け付けられています 。登録が完了すれば、制度に基づく取引対応が可能になります。

🔗国税庁の申請手続ページを詳しく見る

6年間の経過措置があるため控除がゼロになるわけではない

インボイス制度施行後も、2029年9月30日までは経過措置が設けられており、免税事業者との取引においても仕入税額の一部控除が認められています。

初めの3年間(2026年9月まで)は控除率80%、その後の3年間(2026年10月~2029年9月)は控除率が50%に引き下げられます。

経過措置を受けるには帳簿と請求書の保存が必須

経過措置の適用を受けるためには、「区分記載請求書と同等の内容を含む請求書」と「必要事項を記載した帳簿」の両方を保存する必要があります。

帳簿には、取引先名、日付、取引内容、金額などを明確に記載しましょう。

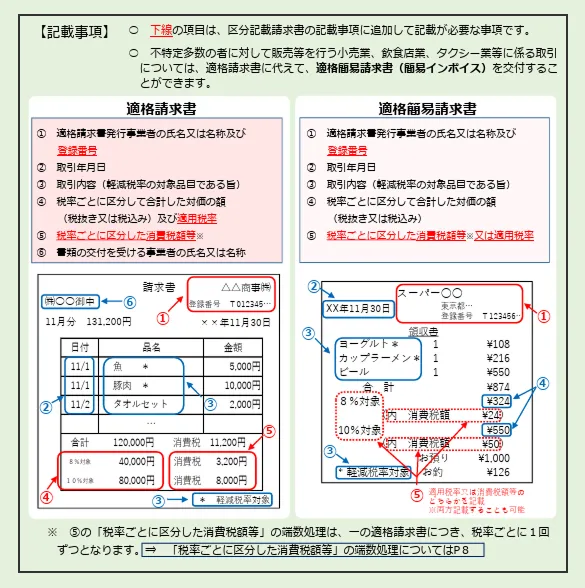

インボイス制度で求められる請求書の記載要件

インボイス制度下では、取引先が消費税の一部を差し引いて納税する 「仕入税額控除」を適用するために、売手が正しく請求書(=インボイス)を発行し、買手がそれを保存する必要があります 。

- インボイス発行事業者の氏名または名称・登録番号

- 取引年月日

- 商品の内容(軽減税率対象かどうかが分かること)

- 税率ごとに区分した合計金額(税抜き or 税込み)

- 税率ごとの消費税額または適用税率

- 買手の氏名または法人名

画像出典:インボイス制度が始まりました!│国税庁(PDF)

画像出典:インボイス制度が始まりました!│国税庁(PDF)

インボイス制度におけるレシートの役割

編集部

「インボイス制度ってレシートにも関係あるの?」

そんな疑問をお持ちの方も多いのではないでしょうか。

実は、インボイス制度の導入により、レシートの発行方法にも気をつける必要が出てきました。ここでは、インボイス制度におけるレシートの役割や、気をつけるポイントをわかりやすくご紹介します。

レシートでもインボイスの代わりになる

インボイス制度では、「誰が、いつ、どんな取引を、いくらで行ったのか」が明確にわかる書類が必要です。

実は、 レシートも一定の条件を満たせば、インボイス(=適格請求書)の代わりとして使うことができます 。

軽減税率対応レシートは「簡易インボイス」として認められる

特に、飲食店やスーパーなどでよく見られるのが、軽減税率(8%)の商品と標準税率(10%)の商品が混在した場合の買い物です。

このようなケースで発行される、税率ごとに金額や消費税額が分けて記載された「軽減税率対応レシート」は、必要な情報が揃っていれば「簡易インボイス」として認められます。

つまり、きちんとした内容のレシートであれば、インボイス制度上の要件を満たせるため、必ずしも別途請求書を発行する必要はありません。

簡易インボイスが使えるお店・使えないお店

簡易インボイスは、 主に不特定多数のお客様を相手にする業種 で使うことが認められています。

- 飲食店

- コンビニやスーパー

- タクシー

- 小売店 など

簡易インボイスに必要な記載項目

簡易インボイスとして有効なレシートには、以下の5つの情報が必要です。

- インボイス発行事業者の氏名または名称・登録番号

- 取引年月日

- 商品の内容(軽減税率対象かどうかが分かること)

- 税率ごとに区分した合計金額(税抜き or 税込み)

- 税率ごとの消費税額または適用税率

画像出典:適格請求書等保存方式の概要│国税庁(PDF)

画像出典:適格請求書等保存方式の概要│国税庁(PDF)

領収書よりレシートの方が信頼性が高い

「レシートと領収書、どっちを渡せばいいの?」という声もよくありますが、インボイス制度においては、必要な情報が記載されていれば、どちらも同じ扱いになります。

ただし、 税務署の視点では、手書きの領収書より、レジから自動で発行されるレシートの方が信頼性が高い とされています。

そのため、可能であれば自動発行レシートを優先するのが安心です。

インボイス対応のレジが必要な理由

編集部

さて、ここからは、事業者がインボイス制度に対応するために、なぜインボイス対応のレジを検討する必要があるのか、その具体的な理由を掘り下げていきましょう。制度の根幹に関わる重要なポイントです。

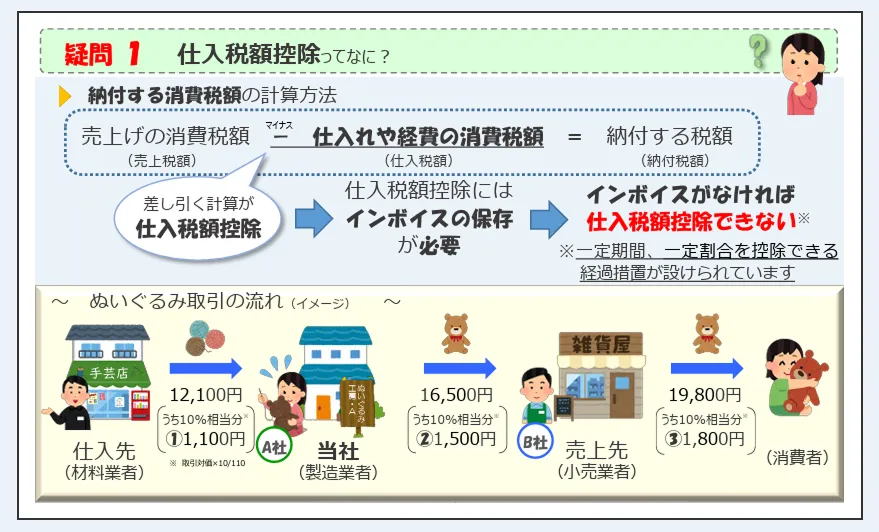

理由1:仕入税額控除には適格請求書が必須なため

画像出典:インボイス制度が始まりました!│国税庁(PDF)

インボイス制度では、仕入税額控除を受けるために適格請求書の発行・保存が義務付けられています。

適格請求書を発行するには、インボイス対応のレジを導入し、税率や登録番号の正確な記載が必要 です。

事業者は、制度に対応したレジを導入することで、税務上の損失を防ぎ、適正な納税を実現できます。

これまでの仕入税額控除との違い

これまでの仕入税額控除は、売上にかかる消費税から仕入れにかかった消費税を差し引くことで、課税事業者の二重納税を解消する仕組みでした。

しかし、 インボイス制度では、仕入先から適格請求書を受け取らない限り、仕入税額控除が適用されません 。これにより、売上時に受け取った消費税を「全額」納税する必要が生じます。

そのため、取引において適格請求書の取得が不可欠となり、事業者は制度に対応することが求められます。

理由2:取引先との契約継続が見込めるため

取引先が課税事業者であれば、 自社が「仕入税額控除に対応できるお店」として認識され、取引先との継続的な契約が期待できます 。

課税事業者は「取引先が仕入税額控除に対応できるか」を重視しているため、対応できない場合、取引関係が見直される可能性があります。

「インボイス制度に対応するコスト以上に取引先が減少し、売上が減ってしまった」といった事態を避けるためにも、取引先との契約条件の見直しや、インボイス登録の検討を早めに行うことが重要です。

インボイス登録は受けるべきか?判断方法

インボイス制度への登録は、事業者の任意ですが、登録を受けるかどうかは、主に売上先との関係によります。

消費者や免税事業者、簡易課税制度や2割特例を適用している事業者はインボイスを必要としません。

一方、それ以外の課税事業者には、仕入税額控除を受けるためにインボイスの交付が必要です。 登録を受けた場合と受けなかった場合の違いを知る

登録を受けると、インボイスを交付でき、課税事業者として消費税の申告義務が生じます。登録を受けない場合、インボイスは交付できませんが、課税事業者として申告する必要はありません。

飲食店がインボイス制度に対応するためのポイント

編集部

次に、特に飲食店がインボイス制度に対応する上で、どのような点に注意し、どのような準備を進めるべきか、具体的なポイントに焦点を当てて解説します。

インボイス対応のために準備すべきこと

飲食店がインボイス制度に対応するためには、以下の準備が必要です。

- インボイス制度と消費税の理解

まずは、インボイス制度と消費税の基本的な仕組みを理解することが重要です。特に、インボイス(適格請求書)の発行要件を把握しましょう。 - インボイス対応のレジや会計システムの導入

インボイスに対応したレジや会計システムを導入する必要があります。これにより、税率ごとに適切な消費税額が記載された請求書が発行できるようになります。 - インボイス対応のレシートや領収書の形式の決定

レシートや領収書もインボイスに対応させるため、その形式を整えます。税率や消費税額を正確に記載できるようにしましょう。 - 補助金の利用検討

新たなシステム導入にはコストがかかるため、小規模事業者持続化補助金などの支援制度を利用することを検討しましょう。

インボイス制度導入には、経理業務の変更やコストが発生します。事業の規模や状況に応じて、適切な導入方法を選択することが大切です。

免税事業者への影響:取引の見直しが必要な場合も

消費税の申告や納付が免除されている免税事業者の飲食店は、インボイス制度に対応できず、適格請求書を発行できません。

そのため、 「仕入税額控除を受けて税負担を軽減したい」と考える取引先は、控除が受けられなくなることを懸念 し、適格請求書を発行できる他の事業者との取引を検討するかもしれません。

取引先を減らさないためにも、課税事業者への変更を一度検討することが重要です。ご自身の事業の実態に合った判断を行うことが求められます。

課税事業者への影響:税負担増加に注意が必要

すでに課税事業者である飲食店は、税務署にインボイスの登録申請を行うことで、インボイスを発行できるようになります。

ただし、課税事業者の場合、取引先が免税事業者であるとインボイスを受け取れず、仕入税額控除が適用されません。

そのため、 仕入れにかかる消費税を全額負担することになり、税負担が増加する点に注意が必要です。

取引先が免税事業者である場合は、税負担をカバーできるように取引条件の見直しや、取引先の変更を検討することが求められます。

🔗国税庁の申請手続ページを詳しく見る

課税事業者と免税事業者の違いを分かりやすく解説!インボイス制度による影響は?

インボイス制度のメリットやデメリットはもちろん、今さら聞けないインボイス制度の基礎知識についても徹底解説します。

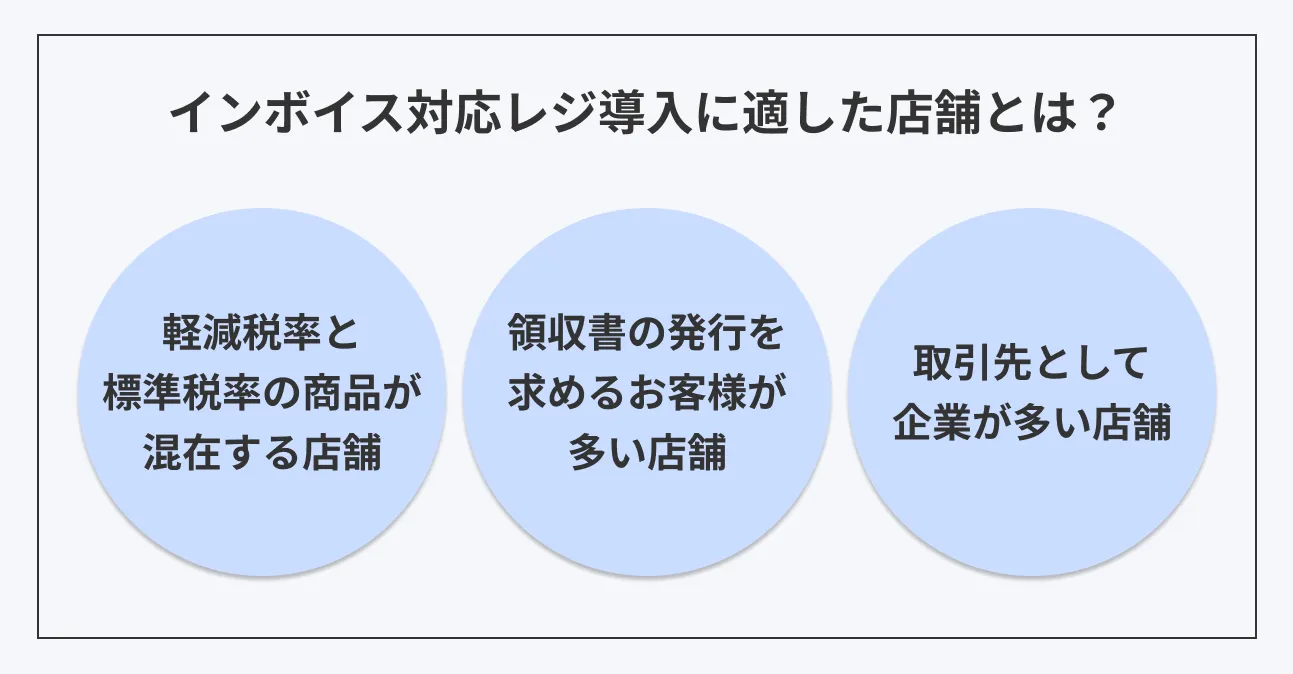

詳しくはこちらインボイス対応レジ導入に適した店舗とは?

軽減税率と標準税率の商品が混在する店舗

軽減税率(8%)と標準税率(10%)の商品が混在する店舗では、適格簡易請求書を自動的に発行できるインボイス対応レジの導入をおすすめします。

適格簡易請求書として認められるためには、「税率ごとに区分した適用税率または消費税額」の記載が必要 です。

これにより、仕入税額控除を受けることができ、取引先との契約継続も期待できます。

領収書の発行を求めるお客様が多い店舗

領収書を頻繁に求められる店舗でも、インボイス対応レジの導入をおすすめします。

手書きでも必要事項を記載すれば問題はありませんが、 登録番号や適用税率などを毎回手書きするのは手間がかかり、記載ミスや改ざんのリスクも伴います 。

正確に自動で発行できるレジを導入することで、業務効率化と取引先の信頼を得られます。

取引先として法人が多い店舗

法人との取引がメインの店舗では、取引先のほとんどが課税事業者であるため、インボイスを求められるケースが多くなります。

インボイス未対応のレジでは取引先の税負担が増し、取引解消されるリスクが高まる ため、インボイス対応レジの導入が重要です。

インボイス制度に関する補助金・助成金の活用法

補助金・助成金の概要と申請方法

インボイス制度への対応を支援するため、国や自治体からさまざまな補助金・助成金が提供されています。

代表的なものとして「IT導入補助金」や「小規模事業者持続化補助金」 があり、システム導入や経費の一部が支援されます。

申請にあたっては、各補助金の公式サイトで交付要件や申請期間を確認の上、必要書類を揃えて提出してください。

補助金対象のPOSレジを問い合わせるインボイス対応レジ導入に使える補助金

「IT導入補助金」のインボイス対応類型では、 レジやPOSシステムの導入費用を最大20万円、補助率1/2で支援 しています。

2025年の最終7次締切分は、2025年12月2日(火)17:00締切なので、余裕を持って申請手続きを行いましょう。

申請には事業計画書や見積書を用意し、IT導入支援事業者と連携して進めるのがスムーズです。

画像出典:インボイス枠(インボイス対応類型)│IT導入補助金2025

補助金以外の小規模事業者向け支援策

インボイス制度では、補助金以外にも事業者の負担を軽減する特例措置が設けられています。

┃免税事業者からの転換事業者向け:2割特例

インボイス制度開始に伴い免税事業者から課税事業者へ転換した中小企業者に対し、消費税の納税額を売上税額の2割に軽減する特例。煩雑な仕入税額控除の計算やインボイスの保存が不要となり、簡易な消費税申告書の作成が可能。(2026年9月30日までの期間)

┃一定規模以下の事業者向け:少額特例

基準期間(2年前)の課税売上高が1億円以下、または前年上半期の課税売上高が5,000万円以下の事業者は、1万円未満の課税仕入れについてインボイスの保存が不要となる。帳簿への記載のみで仕入税額控除が認められ、事務負担が大幅に軽減される。(2026年9月30日までの期間)

┃全事業者向け:少額な返還インボイスの交付義務免除

商品の返品や値引き等の際に発生する返還インボイスについて、その金額が1万円未満である場合、交付義務が恒久的に免除される。

インボイス対応POSレジのおすすめ7選【比較表】

| POSレジ | 初期費用 | 月額費用 | 主な特徴 | 対応業種 | キャッシュ レス対応 |

サポート体制 |

|---|---|---|---|---|---|---|

| スマレジ | 0円~ | 0円(スタンダード) 5,500円(プレミアム) 8,800円(プレミアムプラス) 1万2,100円(フード) 1万5,400円(リテール) |

無料プランから高機能プランまで幅広く、柔軟性が魅力。全国にショールームがあり、体験しやすい。 | 飲食、小売、美容など幅広い業種 | ◯ (多数対応) |

365日電話サポート、ショールームあり |

| POS+ | 0円~ | 1万5,400円~ | 業種特化型で、特に飲食・美容向けに細かいニーズ対応。サポートが手厚い。 | 飲食、小売、美容、クリニック、整体院 | ◯ | 24時間365日コールセンター、無制限駆けつけサポート※一部地域では別途費用が発 |

| USENレジ | 0円~ | 要問い合わせ | 飲食店向けに特化した機能と安定性が強み。 | 主に飲食 | ◯ | 24時間サポート |

| Airレジ | 0円 | 0円(基本) 数千円~(オプション) |

初期費用・月額無料で始めやすく、小規模店舗に人気。リクルート提供で信頼性高い。 | 飲食、小売、サービス業 | ◯(Airペイ連携) | 平日電話・チャット・メール、無料サポート |

| funfo | 0円~ | 0円(Basic) 4,950円(Pro) 9,900円(Pro Plus) 1万4,850円(LINE Pro) |

低コストでモバイルオーダー対応が特徴。シンプルさを求める店舗向け。 | 飲食、小売 | ◯ | メール・電話サポート(無料プランは制限あり) |

| ユビレジ | 0円~ | 7,590円~(プレミアム) 9,240円~(ハンディ) 1万6,500円~(QRオーダー) 1万2,540円~(在庫管理) 要問い合わせ(大規模向け) |

日本初のタブレットPOSとして実績豊富。飲食店向けオプションが充実。 | 飲食、小売 | ◯ | 年中無休電話サポート(有料プラン)、導入支援あり |

| BCPOS | 要見積もり | 要見積もり(カスタム対応) | パソコン型で、堅牢なシステムとカスタマイズ性が特徴。価格は個別見積もりが多い。 | 小売、飲食、医療 | ◯ | 電話・メールサポート、保守契約あり |

POSレジのプロに相談するのも一つの手!

補助金対象のPOSレジを問い合わせる 資料を無料ダウンロード

補助金対象のPOSレジを問い合わせる 資料を無料ダウンロード

スマレジ(株式会社スマレジ)

スマレジは、クラウド型POSレジシステムの先駆けとして知られ、 直感的な操作性と豊富な機能が特徴 です。

多くの小売店や飲食店で導入されており、売上データのリアルタイム集計や在庫管理、顧客情報の一元管理など、経営に必要な情報を簡単に把握できます。

さらに、複数店舗の一括管理やECサイトとの連携機能も備えており、オムニチャネル戦略の実現をサポートします。

また、初期費用が不要で月額利用料のみというコスト面での優位性も、多くの事業者に支持される理由の一つです。

【無料】お問い合わせはこちら

POS+(ポスタス株式会社)

POS+ は、 業種特化型のクラウドPOSレジシステムとして、店舗運営の効率化と売上向上を強力に支援 します。

POS+ food(飲食店特化型)

- 効率的な店舗運営を支援

- 即会計とオーダー会計に対応し、多様な業態にフィット

- 売上動向や人気メニューを可視化する詳細なレポート機能

POS+ retail(小売店特化型)

- 商品・在庫管理、売上分析、会計、シフト管理など、小売業に必要な機能を網羅

- 実店舗とECサイトの在庫を一元管理し、オムニチャネル戦略を支援

- 購買履歴や傾向分析に基づいた顧客管理機能で、販促活動とリピーター育成を強化

POS+ beauty(美容室特化型)

- 予約管理、顧客管理、売上管理に加え、スタイリスト別売上・指名率分析が可能

- 来店履歴やヘアスタイル写真の管理による、顧客一人ひとりに合わせたサービス提供を支援

USENレジ(株式会社USEN)

USENレジは、 飲食店・美容室・小売店・治療院の4業種に特化した使いやすいPOSレジ です。それぞれの業種に必要な機能を分かりやすく搭載し、シンプルな操作性を実現しています。

特筆すべきは、USENの音楽配信サービスとの連携機能。店内BGMと連動した販促活動が可能になり、顧客体験の向上につながります。

また、24時間365日のサポート体制も魅力の一つ。さらに、初期費用を抑えられるレンタルプランが用意されており、導入のハードルが低いのも特徴です。

【無料】お問い合わせはこちら

Airレジ(株式会社リクルート)

Airレジは、株式会社リクルートが提供するPOSレジアプリで、 初期費用・月額費用が無料で利用できる点が魅力 です。

iPadやiPhoneで簡単に操作でき、会計や売上分析、顧客管理を手軽に行えます。

Airペイとの連携でキャッシュレス決済にも対応し、飲食店や小売店など幅広い業種で支持されています。

funfo(ファンフォ株式会社)

funfoは、 モバイルオーダー機能と飲食店向けPOSレジが一体となった、高コストパフォーマンスのアプリ です。

0円プランを含む複数の料金プランが用意されており、初期費用を抑えて非接触型の注文システムを導入できます。

お客様は、QRコードをスマートフォンで読み取るだけで注文が完了します。オーダー内容は店舗の端末に即時反映され、決済や領収書発行などの会計業務も一括で管理可能です。

【無料】お問い合わせはこちら

ユビレジ(株式会社ユビレジ)

ユビレジは、 高度な売上分析機能で、店舗の「今」を可視化するPOSシステム です。

時間帯、曜日、顧客層など、多角的なデータ分析をリアルタイムで提供し、精度の高いマーケティング戦略と経営判断を支援します。

多彩な外部サービスとの連携も強み。顧客管理システムや在庫管理システムとの連携により、店舗運営全体を最適化します。

BCPOS(株式会社ビジコム)

ビジコムのPOSレジ「BCPOS」は、 売上・在庫・顧客管理を一括で行えるオールインワンシステム です。

直感的な操作性とクラウド連携で、リアルタイムの店舗運営をサポート。自動釣銭機やキャッシュレス決済にも対応し、業務効率化を実現します。

小売から飲食まで幅広い業種で利用可能で、無料のLINEミニアプリを使った集客機能も搭載しています。

インボイス制度に関するよくある質問

A

インボイス(適格請求書)として認められる領収書には、以下の6つの項目が必須となります。

・適格請求書発行事業者の登録番号

・取引年月日

・取引内容

・税抜または税込の取引金額

・適用税率

・買手の氏名または名称

A

必ずしもレジの買い替えが必須ではありません。現在お使いのレジが、上記のインボイスに必要な情報を印字・表示できる機能を持っていれば、設定変更や改修で対応できる場合があります。

ただし、機能が不足している場合は、インボイス制度に対応したレジへの買い替えが必要となる可能性があります。まずは現在ご使用のレジの機能を確認し、メーカーや専門業者に相談することをおすすめします。

A

レジ袋の譲渡は、原則として課税取引となります。そのため、インボイスを発行する際には、レジ袋の代金についても消費税額を含めて記載が必要です。

軽減税率の対象となる飲食料品と一体として販売される場合など、一定の条件下では税率の区分が必要になることもあります。

A

インボイス対応のレジスターは、主に以下の機能を備えています。

・適格請求書発行事業者の登録番号の印字機能

・税率ごとの区分表示・印字機能(標準税率と軽減税率に対応)

・税抜・税込金額の自動計算・表示機能

・買手(取引先)の名称印字機能(宛名を手入力または登録できるものもあります)

・インボイスの保存・管理機能(電子データとして保存できるものもあります)

A

POSレジでインボイスに対応するためには、主に以下の設定が必要です。

・適格請求書発行事業者の登録番号の登録

・商品ごとの税率設定

・税区分設定

・領収書・レシート印字フォーマットの設定

・必要に応じて、インボイスデータの保存・出力設定

具体的な設定方法はPOSレジの機種やメーカーによって異なるため、取扱説明書を確認するか、サポート窓口に問い合わせることを推奨します。

A

売り手が振込手数料を負担しても、制度上、手数料の扱いが直接変わるわけではありません。ただし、インボイスを発行する際には、手数料相当額を値引きとして記載するか、受け取った金額が手数料控除後であることを記録する必要があります。

まとめ

2023年10月から始まったインボイス制度は、消費税の仕入税額控除を受けるために「適格請求書(インボイス)」の発行・保存が求められる制度です。

課税事業者はインボイス対応の帳簿管理やレジ導入が必要になり、免税事業者も登録の有無で取引先との関係に影響が出ます。

特に飲食店などでは、簡易インボイス対応レシートの発行が可能なレジの導入が必須です。制度対応にはコストも伴うため、補助金の活用や取引先との調整が重要となります。

「どのPOSレジが自分の店舗に合っているのかわからない」「初期費用やランニングコストが不安」「インボイス対応や補助金のことも考えなきゃいけないけど、時間がない…」

そんなお悩みをお持ちの方は、ぜひ「POSレジコンシェルジュ」にご相談ください。店舗の業種や運営スタイルに合わせて、最適なPOSレジ選びをお手伝いします。

お気軽にご相談ください!

【無料】お問い合わせはこちら 資料を無料ダウンロード

この記事を書いたライター

Wiz Cloud編集部

WizCloud編集部メンバーが執筆・更新しています。 Web関連、デジタル関連の最新情報から、店舗やオフィスの問題解決に使えるノウハウまでわかりやすくご紹介します!